股指延续区间波动 板块轮动料加快

2017-08-12 粤港澳大湾区城市群网YGA.CN

程冬,富恩德(北京)资产管理有限公司投资总监。上海交通大学管理学硕士。

富恩德(北京)资产管理有限公司投资总监程冬日前在接受中国证券报记者专访时表示,指数窄幅波动特征短期将延续下去,年内上证指数核心运行区间大概率在3000点到3300点之间。板块与风格间的轮动将加快。下一阶段看好符合消费升级发展方向的可选消费领域的龙头公司,以及国企改革等板块。

个股分化料成常态

中国证券报:如何看待3300点攻坚战?

程冬:在决策层要求资本市场加大对实体经济降低杠杆、降低融资成本的指导思想下,IPO进入了一个快速发行的节奏中。而新股的快速持续发行有赖于一个相对稳定的市场环境。

沪深港通开通以来,虽有北上资金配置A股,南下资金量更大一些,A股整体呈现的是存量资金博弈特征。存量资金市场的大概率走势是指数小幅波动,结构性热点进行轮番切换。从企业整体盈利、无风险收益率及市场风险偏好几个核心影响因素来看,阶段性超预期力度并不会很大。

我们认为,市场指数仍将呈现窄幅波动态势。实际上进入2017年以来,无论是上证50指数、沪深300指数、中证500指数或创业板指都处在多年以来波动最小的年份之一。我们认为指数窄幅波动特征短期将延续下去,我们判断年内上证指数核心运行区间在3000点到3300点,而3300点位于波动区间的偏上沿位置。3300点未必是顶部点位,但继续往上空间有限。

中国证券报:对当前及未来A股市场风格有什么判断?

程冬:展望后市,个股分化会是市场常态,研究创造价值的投资理念会得到更多参与者的认同。近两年市场投资者的结构发生了显著变化,绝对收益投资者占比逐渐提升,加上IPO扩容加快,可投上市公司数量快速增加,市场对于业绩增长的确定性与持续性及公司资产质量的关注度逐渐提升。尤其进入2017年,个股分化尤其显著,业务同质性比较强的同一行业内个股不再同涨同跌,业绩成为重要的择股标准,而这种分化将是市场常态。

整体存量博弈的市场环境下,板块与风格间的轮动加快,频繁进行热点切换。钢铁、有色、煤炭等周期品经过了一轮股价快速上涨,提价预期在短期股价中反应得较为充分。站在目前时点看后市,我们看好估值匹配度合理的可选消费板块的行业龙头。待周期退潮,符合消费升级方向的大消费领域又会成为具备吸引力的配置方向。同时,我们也不应将中小创贴上高估值的标签予以整体摒弃。一些中小创个股也杀到了估值匹配度合理的区间范围。从中寻找到符合经济转型方向、内生业绩增速稳健的这类股票,在目前市场对其预期较低的阶段进行配置,最终依靠企业不断的内生增长也可以挣到时间价值的钱。

关注消费、国企改革等板块

中国证券报:基金中报披露结束,上市公司半年报业绩披露渐至高潮,如何看待中报行情?

程冬:随着市场研究深度的加深和信息传播速度的加快,现在中报很难再普遍出现大幅超预期的情况。同时,市场自身在逐渐成熟,对业绩与价值的认可度越来越高。真正的绩优股会继续被市场认可。中报在跟踪研究重点关注标的的业绩兑现度上具有一定指导意义。

中国证券报:未来更看好哪些板块的投资机会?

程冬:下一阶段看好符合消费升级发展方向的可选消费领域的龙头公司。医药行业整体较指数的溢价率及机构配置比例也下降到了近几年底部区域,我们看好医药商业、医疗服务及抗肿瘤、心脑血管、糖尿病等治疗领域。从中长期看,国家对新能源汽车行业仍将坚定大力支持,这个行业发展空间仍巨大,这个产业链上的优秀公司中长期看仍是值得重点关注的投资方向。

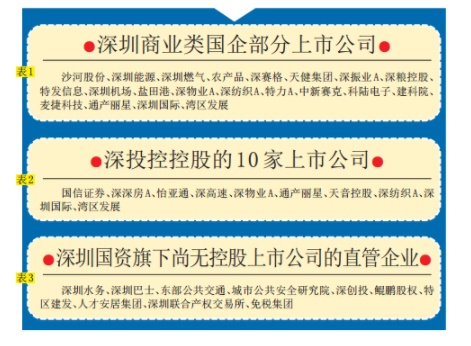

国企改革板块也值得关注。6月以来国企改革的相关政策再次加速推进,各主管部委均加大推进力度,神华、国电等央企整合重组预示着改革加速落地。当前市场对于国改预期较低。对股票投资而言,应关注国企改革中的两个方面,一是传统行业内及上下游产业间的兼并重组,二是通过国企改革提升上市公司的经营效率进而提升内在价值。

随着港股通开通,内地配置资金南下趋势持续,港股中较A股存在较大估值差的绩优公司也值得关注。 记者 叶斯琦

财经 股市

财经 股市